ή Έμμεση ομολογία της αποτυχίας του καπιταλισμού να βρει διέξοδο από τον βάλτο της οικονομικής κρίσης.

Γράφει ο Θανάσης Κανιάρης.

Εντύπωση έχουν προκαλέσει τις τελευταίες ημέρες, οι συνεχείς και εκτεταμένες παρεμβάσεις της Κεντρικής Τράπεζας της Ιαπωνίας (BOJ) στην αγορά ομολόγων και εξαγορά μετοχών μεγάλων ιαπωνικών μονοπωλιακών επιχειρήσεων, με στόχο την τόνωση της ανάπτυξης, σε μία οικονομία, η οποία τα τελευταία 15 χρόνια βρίσκεται σε στασιμότητα…Ορισμένοι μάλιστα (βλέπε σχετικό άρθρο στην Ίσκρα) μιλούν για «έκπληξη», ενώ υπογραμμίζουν ότι: «Σε κάθε περίπτωση πάντως η πιθανότερη εξέλιξη θα είναι η BOJ να σπεύσει να “κουρέψει” αν όχι όλο, τουλάχιστον, το μεγαλύτερο μέρος του ιαπωνικού χρέους, ως ύστατη προσπάθεια να τονώσει την οικονομίας».

Το όλο θέμα το συνδέει με το ελληνικό κρατικό χρέος καθώς επισημαίνει: «Η διαγραφή (“κούρεμα”) του ελληνικού χρέους δεν είναι μια ουτοπική αλλά άκρως ρεαλιστική πρόταση, η οποία επιβάλλεται ως αδήριτη, αναπότρεπτη ανάγκη όχι μόνο για λόγους δικαιοσύνης αλλά κυρίως για λόγους επιβίωσης, διότι χωρίς μια τέτοια διαγραφή δεν μπορεί να υπάρξει επανεκκίνηση της οικονομίας».

Αναφερόμενη στην περίπτωση της Ιαπωνίας, η αρθρογράφος της «Ίσκρα» τονίζει ότι η κίνηση αυτή της BOJ γίνεται προκειμένου να διασώσει τον βυθισμένο σε μακροχρόνια στασιμότητα ιαπωνικό καπιταλισμό.

Για τη δε περίπτωση της Ελλάδας μας υπενθυμίζει, ότι επιβάλλεται να υπάρξει «κούρεμα» του χρέους, όχι μόνο για λόγους δικαιοσύνης(;;;), αλλά επειδή σε διαφορετική περίπτωση δεν μπορεί να υπάρξει επανεκκίνηση της οικονομίας…

Πολλούς θαυμαστές έχει ο «ελληνικός» καπιταλισμός. Και φανερούς, αλλά και «κρυφούς».

Οι νομισματικές παρεμβάσεις

Στην πραγματικότητα η κίνηση της BOJ, η οποία εντάσσεται στα προγράμματα ποσοτικής χαλάρωσης που εφαρμόζονται και στις ΗΠΑ και στην ΕΕ, όχι μόνο έκπληξη δεν προκαλεί, όχι μόνο δεν αποτελεί οδηγό επιβίωσης για τον χτυπημένο από την κρίση διεθνούς καπιταλισμού, αλλά συνιστά ομολογία ήττας, απελπισίας, και αδιεξόδου.

Αν τα προβλήματα, τις αντιθέσεις και τις αντιφάσεις που με αναγκαιότητα δημιουργούνται στη σφαίρα της παραγωγής και της κυκλοφορίας του κεφαλαίου, μπορούσε να τα θεραπεύσει η νομισματική πολιτική, ο καπιταλισμός θα είχε λύσει προ πολλού τα προβλήματά του.

Ο ρόλος των κεντρικών τραπεζών, είναι, μέσω της νομισματικής πολιτικής, να ελέγχουν την ποσότητα της κυκλοφορία του χρήματος.

Το χρήμα, σαν το γενικό ισοδύναμο των εμπορευμάτων, σαν το απόλυτα εκποιήσιμο εμπόρευμα (γιατί και το χρήμα εμπόρευμα είναι), πρέπει να βρίσκεται σε μια αντιστοιχία με την ποσότητα και τις τιμές (αξίες) των εμπορευμάτων που κυκλοφορούν στην αγορά. Αν, από ένα σημείο ισορροπίας, κυκλοφορήσει στην αγορά περισσότερο χρήμα, ενώ ο όγκος και η αξία των εμπορευμάτων δεν έχει μεταβληθεί, τότε έχουμε υποτίμηση της αξίας του χρήματος και πληθωρισμό.

Αντίθετα, αν κυκλοφορήσει στην αγορά λιγότερο χρήμα, με σταθερό τον όγκο και την αξία των εμπορευμάτων, τότε έχουμε σχετική (ως προς το χρήμα) υποτίμηση της αξίας των εμπορευμάτων.

Αυτά ως γενικές αρχές.

Ενδιαφέρον παρουσιάζει ο ρόλος των κεντρικών τραπεζών σε περιόδους ύφεσης και κρίσης της οικονομίας, καθώς και σε περιόδους άνθισης και υπερθέρμανσης του οικονομικού κύκλου.

Μέχρι την πρόσφατη οικονομική κρίση, οι κεντρικές τράπεζες, οι οποίες λειτουργούν σαν αντικυκλικά αντίβαρα, επεδίωκαν μέσω του βασικού επιτοκίου, να ρυθμίσουν την κυκλοφορία του χρήματος. Σε συνθήκες ύφεσης και κρίσης, μειώνουν το βασικό επιτόκιο δανεισμού προς τις τράπεζες, ώστε να διοχετευτεί στην αγορά φθηνό δανικό χρήμα προς τις επιχειρήσεις και τα νοικοκυριά, με στόχο την τόνωση της ανάπτυξης. Αντίθετα, αν η οικονομία (άπιαστο όνειρο σήμερα) βρίσκεται στη φάση της άνθισης και πολύ περισσότερο της υπερθέρμανσης, αυξάνουν το βασικό επιτόκιο δανεισμού προς τις τράπεζες, ώστε να κάνουν ακριβό το δανεισμό προς τις επιχειρήσεις και τα νοικοκυριά, προκειμένου να φρενάρουν, την, από ένα σημείο και μετά μη επιθυμητή, ανάπτυξη.

Τι όμως παρατηρήθηκε κατά την τελευταία οικονομική κρίση; Ότι, παρά το γεγονός, ότι οι κεντρικές τράπεζες στα ιμπεριαλιστικά κέντρα του πλανήτη (FED– ΗΠΑ, ECB – ΕΕ, BOJ – Ιαπωνία) προχώρησαν από το 2007 σε αλλεπάλληλες μειώσεις του βασικού τους επιτοκίου, το οποίο άγγιξε το μηδέν, η παγκόσμια οικονομία, δεν ήταν σε θέση να ανακάμψει.

Τα τελευταία χρόνια, οικονομολόγοι του δυτικού κόσμου ( J.Stigliz) όλο και περισσότερο μιλούν για την ανάγκη των αρνητικών επιτοκίων…

Και τι σκέπτονται οι γίγαντες…Οι κεντρικές τράπεζες να δανείζουν τις εμπορικές τράπεζες με αρνητικά επιτόκια…Να τους δανείζουν π.χ 100 και οι εμπορικές τράπεζες να επιστέφουν 98. Έτσι –φαντάζονται– θα είναι σε θέση οι εμπορικές τράπεζες να δανείζουν τις επιχειρήσεις με μηδενικά ή και αρνητικά ακόμη επιτόκια. Διαπίστωσαν όμως ένα μικρό πρόβλημα… Αν τα επιτόκια δανεισμού των εμπορικών τραπεζών προς τις επιχειρήσεις είναι μηδενικά, σε τι ύψος πρέπει να διαμορφωθούν τα επιτόκια καταθέσεων; Αν το μέσο επιτόκιο δανεισμού είναι μηδέν (0%) το μέσο επιτόκιο καταθέσεων δεν πρέπει να είναι (-2%), (-3%);

Αλλά, τότε, ποιος θα εμπιστευτεί τις καταθέσεις του στις τράπεζες; Και τότε, έπεσε η άλλη ρηξικέλευθη ιδέα. Αυτό θα ήταν δυνατό, αν καταργηθεί εντελώς το ρευστό χρήμα (τραπεζογραμμάτια, κέρματα) και αντικατασταθεί μόνο με πλαστικό χρήμα…Τότε οι καταθέτες δεν θα είχαν άλλη επιλογή, από το να αποδεχτούν τα αρνητικά επιτόκια…

Άρρωστες ιδέες ανθρώπων, που υπηρετούν ένα βαθιά άρρωστο κοινωνικό και οικονομικό σύστημα.

Το πρόβλημα που επιδιώκουν να λύσουν -μέσω των αρνητικών επιτοκίων– είναι η επανεκκίνηση της καπιταλιστικής οικονομίας, η έξοδος από την κρίση και η έναρξη της διαδικασίας αναπαραγωγής του κοινωνικού κεφαλαίου σε διευρυμένη κλίμακα. Το πρόβλημα που επιχειρούν να λύσουν, είναι η παραγωγή υπεραξίας, σε τέτοιες επαρκείς ποσότητες, ώστε να ενθαρρύνει το κεφάλαιο να επενδύσει.

Από εκεί και πέρα, είναι γνωστό, ότι η υπεραξία που αποσπά από την τάξη των εργατών το παραγωγικό κεφάλαιο, την μοιράζεται με το εμπορικό κεφάλαιο (χονδρικές πωλήσεις) και το τραπεζικό κεφάλαιο (τόκοι επιχειρήσεων για δάνεια που έχουν λάβει από τις τράπεζες). Και η βάση προσδιορισμού του τόκου, δεν είναι άλλη από την παραγόμενη υπεραξία την οποία αποσπά το παραγωγικό κεφάλαιο. Αν π.χ. ένας βιομήχανος δανειστεί 100 από την τράπεζα και μετά από μια πλήρη περιστροφή του παραγωγικού κεφαλαίου τα 100 γίνουν 116 (υπεραξία ίσον 16), η υπεραξία αυτή θα μοιραστεί: 8 μονάδες για το παραγωγικό κεφάλαιο, 4 μονάδες για το εμπορικό κεφάλαιο και 4 μονάδες για το τραπεζικό κεφάλαιο. Ο τραπεζίτης του δάνεισε 100 με επιτόκιο 4% και όλοι έμειναν ευχαριστημένοι. Η υπεραξία μοιράστηκε 50%, 25%, 25% ανάμεσα στις τρις διαφορετικές μορφές του κεφαλαίου που άμεσα ή έμμεσα παίρνουν μέρος στην παραγωγή της.

Τα προγράμματα ποσοτικής χαλάρωσης

Αυτό είναι ας πούμε, το νέο όπλο που ρίχνει ο καπιταλισμός για την αντιμετώπιση της κρίσης, από τη στιγμή που ο μηχανισμός της νομισματικής πολιτικής έχει αχρηστευτεί.

Αυτό είναι ας πούμε, το νέο όπλο που ρίχνει ο καπιταλισμός για την αντιμετώπιση της κρίσης, από τη στιγμή που ο μηχανισμός της νομισματικής πολιτικής έχει αχρηστευτεί.

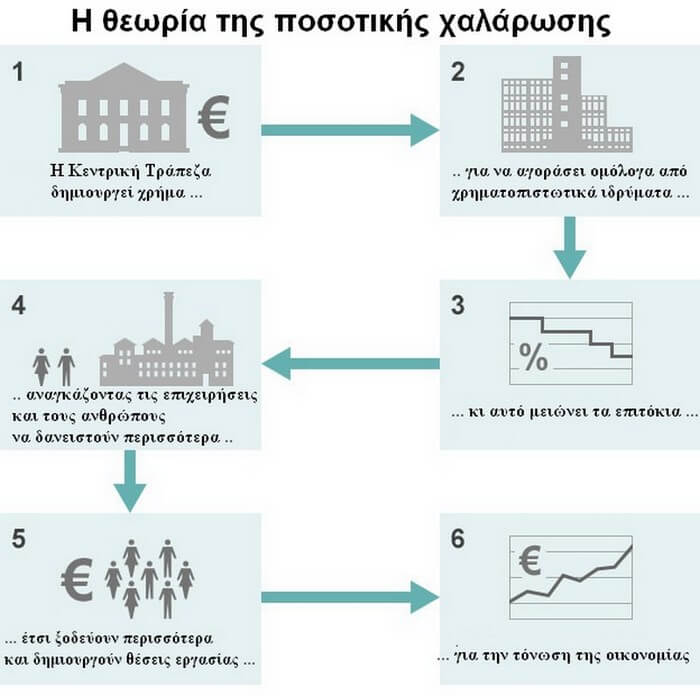

Σε τι συνίστανται τα προγράμματα αυτά;

Όλα τα καπιταλιστικά κράτη σήμερα, εμφανίζουν υψηλό κρατικό χρέος, το οποίο ως προς το ΑΕΠ, αντιστοιχεί στο 100% στη Γερμανία, στο 190% στην Ελλάδα και στο 250% στην Ιαπωνία. Το χρέος αυτό τις τελευταίες τρις δεκαετίες χρηματοδοτείται μέσω της έκδοσης ομολογιακών δανείων από τις κυβερνήσεις. Ομολογιακά δάνεια που καταλήγουν στα χέρια των τραπεζών, των επιθετικών κεφαλαίων (hand fund), ασφαλιστικών ταμείων, μεγάλων ιδιωτών καταθετών.

Τα ομολογιακά δάνεια, ανάλογα με τον χρόνο λήξης τους, καθορίζονται σε βραχυπρόθεσμα (έντοκα γραμμάτια έως ενός έτους), μεσοπρόθεσμα (από 1 έως 5 έτη) και μακροπρόθεσμα (από 6 έως κα 20 έτη, αν και το 10ετές ομόλογο αποτελεί το βαρόμετρο της συγκεκριμένης αγοράς).

Στην προκειμένη περίπτωση η πολιτική ποσοτικής χαλάρωσης, μέσω της αγοράς κρατικών χρεογράφων, αποσκοπεί να ρίξει χρήμα στην αγορά. Τα χρόνια εφαρμογής των συγκεκριμένων προγραμμάτων, οι Κεντρικές Τράπεζες σε Ευρώπη, ΗΠΑ και Ιαπωνία, αγόραζαν –και αγοράζουν- σε εβδομαδιαία βάση, η κάθε μια ξεχωριστά, κρατικό χρέος ύψους 80 δις. ευρώ. Ρίχνουν κάθε εβδομάδα στην αγορά 80 δις και αντί αυτού μαζεύουν αντίστοιχο ποσό κρατικού χρέους. Αν αναλογιστούμε ότι στις ΗΠΑ το πρόγραμμα αυτό είχε διάρκεια ζωής 2,5 χρόνια, γίνεται κατανοητό ότι η Fed έριξε στην αγορά των ΗΠΑ περί τα 10 τρις. δολάρια. Κάτι αντίστοιχο γίνεται και με την ECB και με την BOJ οι οποίες συνεχίζουν να παρέχουν ρευστότητα στις τράπεζες και τις επιχειρήσεις.

Επί της ουσίας πρόκειται για μια γιγαντιαίων διαστάσεων κρατικομονοπωλιακή ρύθμιση παροχής άφθονου χρήματος στο σύστημα, μπας και ανάψει η μίζα και πάρει μπροστά η μηχανή. Εννοείται ότι τις συνέπειες των πολιτικών αυτών τις φορτώνονται οι λαοί.

Κοντά στον επιθανάτιο ρόγχο;

Είπαμε και στην αρχή του άρθρου, ότι οι συγκεκριμένες παρεμβάσεις των Κεντρικών Τραπεζών, προδίδουν την απελπισία στην οποία έχει περιέλθει ο καπιταλιστικός κόσμος, ο οποίος κυνηγάει χίμαιρες, θρέφεται με αυταπάτες και ψευδαισθήσεις, ότι είναι δυνατό με νομισματικά μέσα για ιανθούν προβλήματα που ανακύπτουν από τις αντιθέσεις και τις αντιφάσεις που νομοτελειακά εμφανίζονται στο σώμα της καπιταλιστικής οικονομίας και κοινωνίας.

Ο Μαρξ, στην ανάλυση του για τις κρίσεις, επισημαίνει ότι η κρίση εκδηλώνεται σαν αποτέλεσμα της όξυνσης όλων των αντιθέσεων και των αντιφάσεων που εκδηλώνονται στην καπιταλιστική οικονομία. Η αντίθεση ανάμεσα στην αξία και την αξία χρήσης του εμπορεύματος, στην ειδική, συγκεκριμένη και την γενική αφηρημένη εργασία, στην χωρίς φραγμό ανάπτυξη των παραγωγικών δυνάμεων και την περιορισμένη δυνατότητα κατανάλωσης των εμπορευμάτων της βιομηχανίας, δεδομένου ότι στο προτσές της κατανάλωσης εκδηλώνονται οι ανταγωνιστικές ταξικές αντιθέσεις (δεν μπορείς να καταναλώνεις όσα θέλεις, αλλά αυτά μόνο που μπορείς να αγοράσεις), ο κοινωνικός χαρακτήρας της παραγωγής και η ατομική ιδιοποίηση του παραγόμενου προϊόντος.

Για την αντίφαση ανάμεσα στην ακατάπαυστη ανάπτυξη των παραγωγικών δυνάμεων και τον περιορισμένο χαρακτήρα της κατανάλωσης σαν βάση της υπερπαραγωγής συγκεκριμένα αναφέρει: «η υπερπαραγωγή έχει σαν όριο το γενικό νόμο παραγωγής του κεφαλαίου, να παράγει δηλαδή ανάλογα με τον βαθμό ανάπτυξης των παραγωγικών δυνάμεων, χωρίς να παίρνονται υπόψη τα υπάρχοντα όρια της αγοράς, ή οι ανάγκες, την κάλυψη των οποίων μπορούν να πληρώσουν οι καταναλωτές». (Κεφάλαιο, θεωρίες για την υπεραξία, τόμος Β, σελ. 623).

Και τις αντιφάσεις και αντιθέσεις αυτές που αναπτύσσονται στο προτσές της παραγωγής και της κατανάλωσης του προϊόντος, οι αστοί αναλυτές, προσπαθούν να τις θεραπεύσουνε με τα γιατροσόφια της νομισματικής πολιτικής.

Η περίοδος του ιμπεριαλισμού

Θα ήταν παράληψη αν δεν αναφέραμε, ότι την περίοδο του ιμπεριαλισμού, έχει αλλάξει ο χαρακτήρας των οικονομικών κρίσεων. Οι κρίσεις του 19ου αιώνα που περιγράφει ο Μαρξ, είχαν περιορισμένη χρονική διάρκεια. Κρατούσαν 1 το πολύ 2–2,5 χρόνια, όπου και συντελούνταν η καταστροφή του πλεονάζοντος κεφαλαίου, και αφού ξεμπούκωνε ο μηχανισμός του συστήματος, ξεκινούσε μια νέα ανοδική φάση.

Αντίθετα οι δύο μεγάλες κρίσεις του 20ου και 21ου αιώνα, αυτή του 1929–1933 και η σημερινή, η οποία και συνεχίζεται, διακρίνονται για την παρατεταμένη χρονική τους διάρκεια. Η κρίση του ‘29–‘33 ουσιαστικά ξεπεράστηκε με τον Β’ Παγκόσμιο πόλεμο και την εκ βάθρων ισοπέδωση της Ευρώπης και άλλων περιοχών του πλανήτη. Η τεράστια σε έκταση καταστροφή κεφαλαίου που συντελέστηκε, οδήγησε στην ταχεία οικονομική ανάπτυξη που γνώρισε ο αναπτυγμένος καπιταλιστικός κόσμος τις δεκαετίες του ‘50 και του ‘60, ενώ το ανοδικό σπιράλ ολοκληρώθηκε με την εκδήλωση της «πετρελαϊκής» κρίσης του 1973. Από τότε οι χώρες του αναπτυγμένου καπιταλισμού εμφανίζουν χαμηλούς ρυθμούς ανάπτυξης, ή και στασιμότητα, πρόβλημα το οποίο ούτε ο «νεοφιλελεύθερος» μηχανισμός ρύθμισης των οικονομιών μπόρεσε να αντιμετωπίσει, παρά τις αγριότητες που επέδειξαν τα καπιταλιστικά κράτη σε βάρος των εργαζομένων.

Η δε κρίση που ξέσπασε το καλοκαίρι του 2007 στις ΗΠΑ και εξαπλώθηκε σταδιακά σε ολόκληρο τον κόσμο, συνεχίζεται ακόμη…

Υπάρχουν όμως και άλλες ουσιώδεις διαφορές ανάμεσα στις οικονομικές κρίσεις του 19ου αιώνα και αυτές του 20ου και 21ου αιώνα, και η συμβολή του μεγάλου Λένιν, στην ερμηνεία των νεότερων οικονομικών κρίσεων είναι καθοριστική.

Στο έργο του «Ο Ιμπεριαλισμός» – που ορισμένοι, ορισμένοι επιχειρούν να παραποιήσουν γιατί αποτελεί εμπόδιο στα νεφελώδη θεωρητικά τους κατασκευάσματα – ο Λένιν επισημαίνει:

- Ο καπιταλισμός στο ιμπεριαλιστικό του στάδιο, περνάει από τον ελεύθερο ανταγωνισμό στο αντίθετο του, το μονοπώλιο.

- την περίοδο του Ιμπεριαλισμού, έχουμε την ένωση του βιομηχανικού και του τραπεζικού κεφαλαίου, το σχηματισμό και εμφάνιση της χρηματιστικής ολιγαρχίας, όπου – και αυτό είναι το σημαντικό – το πιστωτικό κεφάλαιο, ο τραπεζίτης, έχει το πάνω χέρι στη σχέση του με τον βιομήχανο καπιταλιστή.

- Ο Ιμπεριαλισμός, είναι παρασιτικός καπιταλισμός, είναι καπιταλισμός που σαπίζει.

Διαβάζοντας σήμερα ότι η DeutscheBank έχει ανοιχτές θέσεις 54 τρις. ευρώ!!!σε παράγωγα χρηματοοικονομικά προϊόντα (πρόκειται για άγριο, πολύ άγριο τζόγο) δεν μπορούμε παρά να υποκλιθούμε στη μεγαλοφυΐα του ανδρός, ο οποίος πριν από ένα ακριβώς αιώνα –το έργο του ο Ιμπεριαλισμός κλείνει εφέτος 100 χρόνια από την έκδοση του το 1916– διείδε φαινόμενα παρασιτισμού και σαπίσματος του συστήματος που τότε είχαν εκδηλωθεί σε εμβρυόδικη μορφή, ενώ σήμερα κυριολεκτικά κραυγάζουν.

Αν δεν πάρει κανείς υπόψη του τις λενινιστικές θεωρητικές προσεγγίσεις για τον Ιμπεριαλισμό, είναι αδύνατο να εξηγήσει ουσιώδεις πλευρές της σημερινής οικονομικής κρίσης και να απαντήσει στο ερώτημα: γιατί στην πρόσφατη κρίση οι τράπεζες σε ολόκληρο τον αναπτυγμένο καπιταλιστικό κόσμο κατέρρευσαν σαν τραπουλόχαρτα–κινητοποιήθηκαν δεκάδες ή και εκατοντάδες τρις. για να τις σώσουν από την χρεοκοπία και πάρα ταύτα παραμένουν ακόμα και σήμερα ένα άθαφτο πτώμα– ενώ τα κρισιακά φαινόμενα ήταν λιγότερο έντονα στη βιομηχανία και το εμπόριο.

Για το θέμα αυτό μπορεί κάποιος να γράψει ολόκληρο βιβλίο ή βιβλία, εμείς εδώ το θίγουμε στα περιορισμένα πλαίσια ενός άρθρου.

Είναι προφανές, ότι με τις αναλύσεις του Μαρξ για τις καπιταλιστικές κρίσεις, δεν μπορεί κάποιος να ερμηνεύσει σωστά την τελευταία διεθνή οικονομική κρίση. Όχι γιατί ο Μαρξ έπαψε να είναι μεγάλος οικονομολόγος, ο μεγαλύτερος ίσως στοχαστής που εμφανίστηκε ποτέ στον πλανήτη Γη, αλλά γιατί οι εμπορικές, χρηματικές και παραγωγικές κρίσεις του 19ου αιώνα –που τόσο παραστατικά και εξαντλητικά παρουσίασε στο έργο του– είναι ποιοτικά διαφορετικές από τις κρίσεις του 20ου και 21ου αιώνα.

Για να μπορέσει κάποιος να ερμηνεύσει σωστά τις οικονομικές κρίσεις του καπιταλισμού στο ιμπεριαλιστικό του στάδιο, πρέπει να προσεγγίσει τον μαρξισμό του 20ου και 21ου αιώνα. Την λενινιστική θεωρία.